Österreich befindet sich in der größten Wirtschaftskrise seit Beginn der 2. Republik. Die Maßnahmen zur Bekämpfung des Coronavirus führten innerhalb kürzester Zeit zu einer Rekordarbeitslosigkeit, die mit 563.000 Arbeitslosen Ende März 2020 nur knapp hinter dem Höchststand nach der großen Depression (1933: 598.000 Arbeitslose) zurückbleibt. Schätzungen über den Wirtschaftseinbruch 2020 reichen von minus zwei Prozent (IHS) bis knapp minus drei Prozent (OeNB), wobei diese bewusst konservativ gehalten sind und die Rezession mit Sicherheit unterschätzen, vor allem, wenn die Einschränkungen noch länger aufrecht bleiben oder gar zu einem späteren Zeitpunkt noch einmal zurückkehren.

Nach den ursprünglich zögerlich angekündigten und viel zu niedrigen EUR 4 Mrd. an Soforthilfen erkannte die Regierung schließlich doch den Ernst der Lage und entschloss sich zu einem Hilfspaket in Höhe von EUR 38 Mrd. und einem klaren Bekenntnis zur Unterstützung der Wirtschaft unter dem Motto „Koste es was es wolle“. Dieses Hilfspaket ist enorm wichtig, jedoch stellt sich nun die Frage, wie die Kosten der Krise verteilt werden.

Während die Realeinkommen in Österreich seit Jahren stagnieren und 50% der Bevölkerung sich gerade einmal 2,5% des Nettovermögens teilen, besitzt das reichste Prozent 41% des Nettovermögens und jedes Jahr werden EUR 14 Mrd. an leistungslosem Einkommen steuerfrei vererbt – Tendenz steigend. Es ist nun wichtig, dass nach dem Prinzip des ökonomischen Leistungsfähigkeitsprinzips, Personen, die enorme Vermögen besitzen oder erben und davon seit 1993 bzw. seit 2008 keine Steuern mehr zahlen, Spitzen-VerdienerInnen, sowie Konzerne, die ihre Gewinne in Niedrigsteuerländer verschieben auch ihren fairen Anteil an den Krisenkosten schultern.

Anstoß für die Diskussion über die Frage der Verteilung der Krisenkosten in Österreich kam von Vizekanzler Kogler durch die Forderung einer Erbschaftsteuer ab einem Einkommen von EUR 1 Mio. Die Millionärssteuer als Idee ist dabei nichts Neues. Der Gewerkschaftsbund und die SPÖ fordern eine solche seit langem. Die globalisierungskritische NGO Attac spricht sich für einen progressiv ausgestalteten Corona-Lastenausgleich aus, bei dem Vermögende einmalig eine Vermögensabgabe von bis zu 60% (ab EUR 1 Mrd.) ihres Nettovermögens leisten sollen.

Auch in Deutschland ist die Debatte zur Beteiligung von Wohlhabenden an der Krisenfinanzierung voll entbrannt. SPD-Chefin Saskia Esken fordert einen „Corona-Soli“ als einmalige Vermögensabgabe für Millionäre. Noch konkreter ist die Linkspartei: Vermögen ab einer Million Euro sollen mit 5% besteuert werden.

Doch der Vorschlag eines „neuen“ Lastenausgleichs kommt nicht nur von politischer Seite. DIW-Ökonom Stefan Bach schlägt eine ausdifferenzierte Kombination eines Corona-Solidaritätsbeitrag bei der Einkommensteuer und einer einmaligen Vermögensabgabe vor. Sein Modell einer Vermögensabgabe beinhaltet dabei hohe Freibeträge, eine zeitliche Streckung und großzügige Ausnahmen für Betriebsvermögen. Bach rechnet insgesamt mit einem Zusatzaufkommen von EUR 20 bis 25 Mrd. jährlich nach der Krise. Auf Österreich umgelegt entspräche dies grob EUR 2 bis 2,5 Mrd.

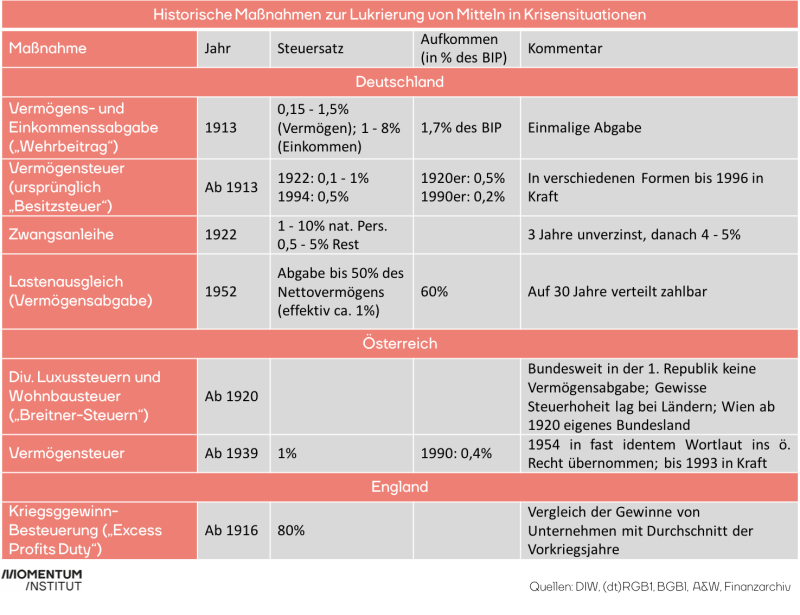

Bei den großen Krisen des 20. Jahrhunderts wurde schon immer auf die Vermögen und Einkommen der Reichsten zurückgegriffen. Eine Auswahl verschiedenster Maßnahmen in Deutschland, Österreich und England gibt Aufschluss darüber, wie andere Krisen, zum Beispiel die beiden Weltkriege, und ihre Auswirkungen auf die nationalen Budgets überwunden wurden.

In Deutschland kam es bereits vor Beginn des ersten Weltkriegs im Rahmen der Aufrüstung zu einer einmaligen progressiven Vermögens- und Einkommensabgabe, die insgesamt ca. 1,7% des BIP einbrachte. Zeitgleich wurde eine Vermögensteuer („Besitzsteuer“), damals noch auf den Vermögenszuwachs, eingeführt, die sich in den 1920er-Jahren zu einer Substanzsteuer entwickelte und in verschiedenen Ausgestaltungen bis 1996 in Kraft war, wo sie auf Grund geringer „Einheitswerte“ für das Grundvermögen (Stand 1964) nur noch ca. 0,2% des BIP generierte. Zu weiteren Maßnahmen in Deutschland gehörten eine progressiv ausgestaltete Zwangsanleihe in den 1920er-Jahren, die ab einem gewissen steuerpflichtigen Vermögen alle natürlichen und juristischen Personen zeichnen mussten. Die Anleihe war 3 Jahre unverzinst und wurde für 5 Jahre mit 4% und danach mit 5% verzinst. Zuletzt wurde noch 1952 im Rahmen des Lastenausgleichs eine Vermögensabgabe in Höhe von bis zu 50% des Nettovermögens eingehoben. Diese hatte ein Aufkommen von bis zu 60% des BIP und konnte auf 30 Jahre verteilt bezahlt werden, was zu einer effektiven Belastung von ca. 1% pro Jahr führte.

In Österreich war in der 1. Republik auf Bundesebene keine Vermögensteuer durchzusetzen. Sobald Wien ab 1920 allerdings Bundesland wurde und somit eine gewisse Steuerhoheit erlangte, wurden verschiedenste Luxusabgaben, die fast ausschließlich die Vermögendsten trafen, sowie eine progressive Wohnbausteuer erhoben. Die Vermögensteuer wurde erst 1939 als Übernahme des deutschen Rechts eingeführt und blieb nach 1945 in Kraft, bis Österreich 1954 (in allerdings fast identem Wortlaut) in österreichisches Recht übernahm. Sie betrug bis zu ihrer Abschaffung 1993 1% des steuerpflichtigen Vermögens und hatte 1990 ein Aufkommen von ca. 0,4% des BIP.

Auch in England wurde 1916 unter dem Namen „Excess Profits Duty“ eine Maßnahme zur gerechten Besteuerung von sogenannten „Kriegsgewinnlern“ eingeführt. Unternehmen, deren Gewinn ab 1914 den durchschnittlichen Gewinn der beiden Vorkriegsjahre um einen gewissen Betrag überstieg, mussten darauf eine 80%ige Steuer abführen.

Es ist unbestritten, dass die Coronakrise immense Kosten verursachen wird, für die niemand verantwortlich ist. Wie oben ersichtlich ist dies allerdings nicht das erste Mal der Fall, dass Staaten hohe Kosten stemmen müssen. Damit sie jedoch nicht zu einer Bürde über einen längeren Zeitraum als notwendig werden, müssen auch alternative Wege gegangen werden, um sie zu stemmen.

Neben den historisch wichtigen Beispielen, die es bereits gibt und gab, haben ÖkonomInnen schon mehrfach Szenarien für Österreich errechnet, wo zusätzliche Quellen angezapft werden können. So stellen vor allem die bisher kaum herangezogene Vermögen der Reichsten ein großes Potenzial für Einnahmen zum Ausgleich der Krisenkosten dar. Die Staatseinnahmen, die aus vermögensbezogenen Steuern, also aus Steuern auf finanzielle und Vermögenstransaktionen, auf Grund und Boden, auf Kapitalerträge und Vermögenstransfers eingehoben werden, machten 2019 nur 3,98% aller Steuereinnahmen aus und sind im Vergleich zu 2018 sogar um EUR 12 Mio. gesunken. Im Gegensatz dazu macht nur die eingehobene Lohnsteuer schon 26,86% aller Steuereinnahmen aus. Eine allgemeine Vermögensteuer oder eine Erbschaftsteuer werden also nicht zufällig vorgeschlagen, wenn es um eine gerechtere Aufteilung der Krisenkosten geht. Zusätzlich dazu können jedoch auch ein höherer Steuersatz für SpitzenverdienerInnen und der Stopp von Gewinnverschiebungen von Großkonzernen aus Österreich in Niedrigsteuerländer angedacht werden. Die Möglichkeiten für zusätzliche Einnahmen zur Bezahlung der Krisenkosten sind breit gefächert und werden im Folgenden aufgelistet:

• Allgemeine Vermögensteuer

• Erbschaftsteuer

• Höherer Steuersatz für Spitzen-VerdienerInnen

• Erhöhung Körperschaftsteuer (KöSt)

• Höhere KöSt-Einnahmen durch den Stopp der Gewinnverschiebungen („Profit-Shifting“) von Unternehmen

Um das potenzielle Steueraufkommen dieser Maßnahmen beurteilen zu können, werden diese nun Schritt für Schritt genauer unter die Lupe genommen.

Dass Vermögen in Österreich besonders ungleich verteilt sind ist nichts neues. Betrachtet man die weltweite Entwicklung, scheint der Trend zur Konzentration der Vermögen ungebremst voranzuschreiten.

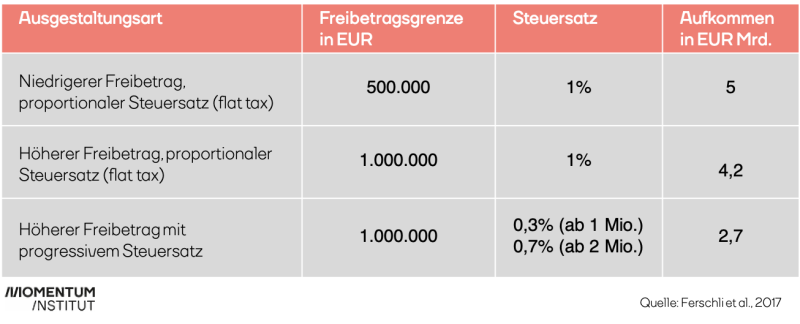

Was also, wenn Vermögen besteuert wird? Einer Studie von Ferschli et al. (2017) zufolge könnte eine allgemeine Vermögensteuer bis zu EUR 5 Mrd. beitragen. Dabei liegt der Steuersatz bei 1% für Vermögen über EUR 500.000. Das heißt, dass die ersten EUR 500.000 Vermögen keiner Steuer unterliegen und dass jemand, der ein Vermögen von EUR 1.200.000 besitzt, nur den die Freigrenze von EUR 500.000 übersteigenden Betrag, also EUR 700.000 mit einem Prozent versteuert. Andere Vorschläge weisen höhere Freibeträge und progressive Steuersätze auf, um Vermögen von sehr reichen Personen auch stärker zu besteuern. Weil es nur einige wenige gibt, die an der Spitze der österreichischen Vermögensverteilung stehen, ist das Aufkommen aus Modellen mit progressiven Steuersätzen gleichzeitig oft niedriger – hier könnte aber mit dementsprechend höheren Steuersätzen Abhilfe geschaffen werden. Ein Auszug aus möglichen Ausgestaltungen einer allgemeinen Vermögensteuer zeigt, dass trotzdem Beträge in Milliardenhöhe generiert werden könnten.

Da besonders bei hohen Vermögen diese zum Teil einer Besteuerung entzogen werden, sind bei den angegebenen Beträgen Ausweicheffekte bereits berücksichtigt. Die Schätzungen stellen somit relevante Größen in der Deckung der Krisenkosten dar. Mit EUR 5 Mrd. wären bereits 13% der geplanten Kosten des Krisenpakets von EUR 38 Mrd. kompensiert.

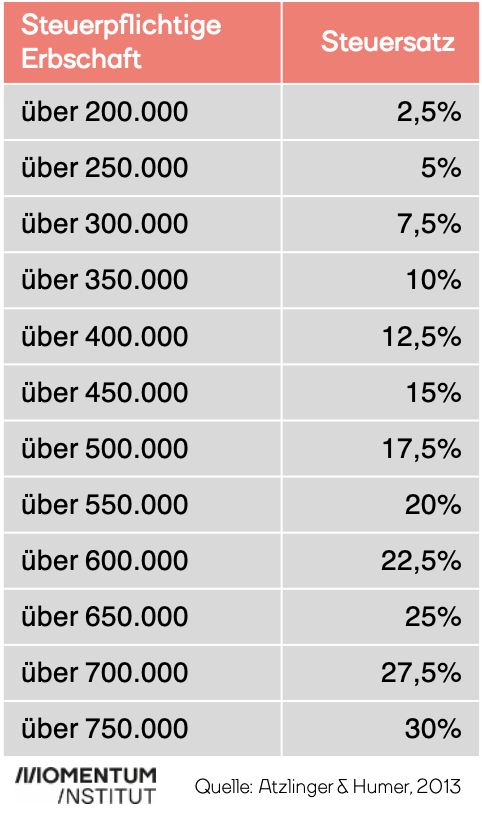

Neben den allgemeinen Gründen für eine Erbschaftsteuer (leistungsloses Einkommen, Erbschaften führen zu einer weiteren Konzentration der Vermögen, etc.) ist es außerdem wichtig, die Entwicklung der Erbschaften und Erbschaftsvolumen zu berücksichtigen. Laut einer Studie von Altzinger & Humer (2013) wird sich das zu übertragende Vermögen von 2010 bis 2030 mehr als verdoppeln und EUR 20 Mrd. jährlich ausmachen. Gleichzeitig wird auch die Anzahl der Erbschaften steigen, wobei 70% aller Vermögensübertragungen unter einem Wert von EUR 100.000 liegen. Mit einer Erbschaftsteuer und einem Freibetrag, der so angesetzt ist, dass er nur die EmpfängerInnen sehr hoher Erbschaften trifft – die oft auch weiter oben in der Vermögensverteilung zu finden sind – ändert sich für einen Großteil der Menschen in Österreich also nichts. Gleichzeitig könnte ein Betrag von ca. EUR 1 Mrd. eingehoben werden, der hilft, die finanziellen Auswirkungen der Coronakrise abzubezahlen. Die Studie schlägt mehrere Varianten vor, im nachfolgenden wird die Staffelung der Freibeträge und Progressivität der Steuersätze einer Alternative gezeigt, die rund EUR 1 Mrd. an Steueraufkommen generiert.

Als Solidaritätsabgabe ist auch eine höhere Besteuerung von SpitzenverdienerInnen denkbar. Zur Zeit zahlen Personen auf ein steuerpflichtiges jährliches Einkommen von über EUR 90.000 einen Steuersatz von 50% und ab einem Einkommen von EUR 1 Mio. den Spitzensteuersatz von 55%. Würde man Einkommen ab EUR 120.000 mit 75% besteuern, sowie Einkommen über EUR 500.000 mit 90%, würde das gerade einmal 60.000 Personen betreffen und über EUR 1 Mrd. jährlich einbringen.

Um die Krisenkosten fair zu verteilen, müssen wir außerdem sicherstellen, dass jetzt durch Steuergelder unterstützte Großkonzerne ihre zukünftigen Gewinne nach der Krise auch mit der Allgemeinheit teilen. Die KöSt ist dabei ein sinnvolles Mittel zur Wahl: 75% des KöSt-Aufkommens werden von den größten 2,5% der Unternehmen getragen. Die Unternehmensgewinne brechen zwar naturgemäß während der Krise ein und Vorkrisen-KöSt-Niveaus sind erst im nächsten Aufschwung zu erwarten. Das verschiebt die Wirksamkeit einer KöSt-Erhöhung folglich auch erst auf die Zeit nach der Krise. Dann aber umso mehr: Eine Erhöhung der KöSt auf 34%, zurück auf das Niveau von 2004, hätte uns im Jahr 2019 nämlich Mehreinnahmen von über EUR 3 Mrd. gebracht.

Die Praktik von Großkonzernen um mittels Gewinnverschiebung ihre Steuerbemessungsgrundlage in Österreich zu verringern, reduziert die Körperschaftsteuer, die diese Konzerne zahlen müssen. Dadurch entgeht Österreich jährlich ein Betrag von EUR 1,3 Mrd., ein Entgang, der dem kompletten Budget für das Kinderbetreuungsgeld entspricht. Hauptempfänger verschobener Konzerngewinne aus Österreich sind die Schweiz (EUR 280 Mio.) und europäische Mitgliedstaaten (Irland, EUR 182 Mio., Luxemburg, EUR 170 Mio., Niederlande EUR 151 Mio.). Diesen Vorgang zu beenden benötigt internationale Zusammenarbeit oder eine Gesamtkonzernbesteuerung. Jedenfalls sind auch das Steuereinnahmen, die wir alle nun wirklich gut gebrauchen können, um nicht nur die Krise, sondern auch ihre Kosten bald hinter uns lassen zu können.

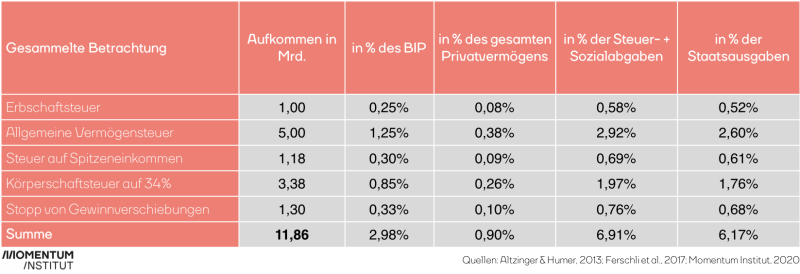

Zusammengefasst könnten die möglichen Aufkommen aus der Besteuerung von Vermögen, Erbschaften, Spitzeneinkommen und verschobenen Gewinnen fast EUR 12 Mrd. zum Ausgleich der Krisenkosten beitragen.

Bleibt es bei den EUR 38 Mrd., die uns die Bekämpfung der Coronakrise und ihrer Auswirkungen kostet, könnte man mit den vorgeschlagenen Maßnahmen bereits ein Drittel der Kosten abdecken und sie nach wenig mehr als drei Jahren vollständig begleichen. Und das ohne zusätzliches Sparpaket, ohne „Effizienzsteigerungen“ im gerade jetzt an Legitimität gewonnen Gesundheitswesen und ohne wirtschaftshemmende Einsparungen oder Steuern. Selbst bei einem Scheitern der Unterbindung der Gewinnverschiebungspraktik der Großkonzerne und nur einem Drittel des prognostizierten zusätzlichen KöSt-Aufkommens durch gehemmtes Wirtschaftswachstum nach der Krise würde sich diese Zeit nur auf 5 Jahre verlängern.

Während dieser Krise leisten vor allem Geringverdienende, Frauen und Menschen mit Migrationshintergrund als „systemrelevante“ ArbeitnehmerInnen ihren Beitrag und sorgen dafür, dass die Nahrungsmittel- und Gesundheitsversorgung aufrechterhalten bleibt. Nach der Krise ist es also nicht zu viel verlangt, wenn besonders Vermögende einen größeren finanziellen Beitrag zum Ausgleich der Krisenkosten leisten, so dass bei niemandem, schon gar nicht bei den ökonomisch Schwächsten, gespart werden muss.