Problem Steuerstruktur: Arbeit hoch besteuert, Vermögen niedrig

Im Oktober 2021 wurde die „ökosoziale“ Steuerreform der türkis-grünen Bundesregierung vorgestellt, kurz vor Jahresende im Ministerrat beschlossen. Die Analyse der Steuerreform zeigt ein sehr durchwachsenes Bild: Für das Klima reicht es bei weitem nicht, die Tarifsenkungen der Einkommensteuer sowie der ausgeweitete Familienbonus begünstigen Mittel- und Besserverdienende und die Körperschaftsteuersenkung kommt ebenfalls mit einem Löwenanteil den vermögendsten 10 Prozent zugute. Hinzu kommt, dass das „hässliche Entlein“ – die Steuerstruktur – völlig außer Acht gelassen wurde.

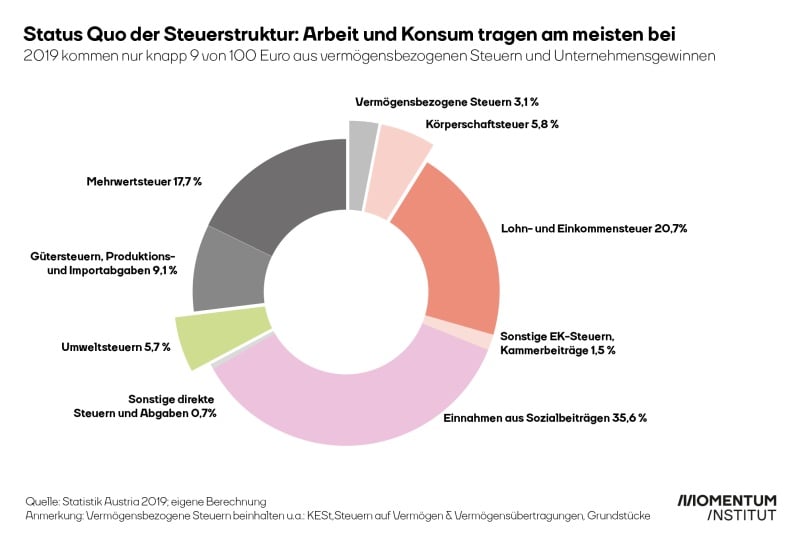

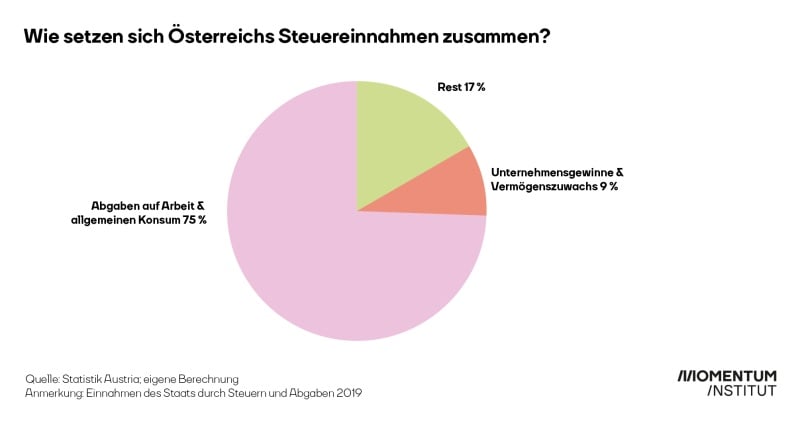

Die Steuerstruktur – also die Finanzierung des Staates bzw. die Verteilung der Steuern und Abgaben – ist in Österreich enorm ungleich. Sie baut vor allem auf Einkommens- und Lohnsteuer auf: Jeder fünfte Euro (bzw. 20 von 100 Euro) der Staatsfinanzierung kommt von dort. Nur 6 von 100 Euro stammen von Steuern auf Unternehmensgewinne, wie zum Beispiel von Einnahmen aus der Körperschaftsteuer (KöSt). Trotzdem wird die KöSt nun von 25 auf 23 Prozent etappenweise gesenkt. Auch vermögensbezogene Steuern fallen äußerst gering aus. Nur 3 von 100 Euro werden durch Vermögen finanziert – dazu zählen zum Beispiel Einnahmen durch Vermögenstransfers, Kapitalertragssteuern oder Steuern auf Grundstücke und andere Anlagegüter. Insgesamt werden fast 8 von 10 Euro vom Faktor Arbeit und Konsum geschultert. Keine Maßnahme der ökosozialen Steuerreform versucht, mehr Einnahmen aus Vermögen zu generieren – auch wenn sich durch die derzeitige Staatsfinanzierung eine deutliche Schieflage zwischen Vermögens- und Einkommensbesteuerung zeigt.

Ein ungelöstes Problem bleibt also die Art der Staatsfinanzierung – die Steuer- und Abgabenstruktur ändert sich trotz Steuerreform nicht nachhaltig. Abgaben auf Arbeit und Konsum tragen weiterhin drei Viertel der gesamten Finanzierung des Staates. Aufaddiert kommen nur knapp 9 von 100 Steuer-Euros von Vermögens- oder Unternehmensgewinnen.

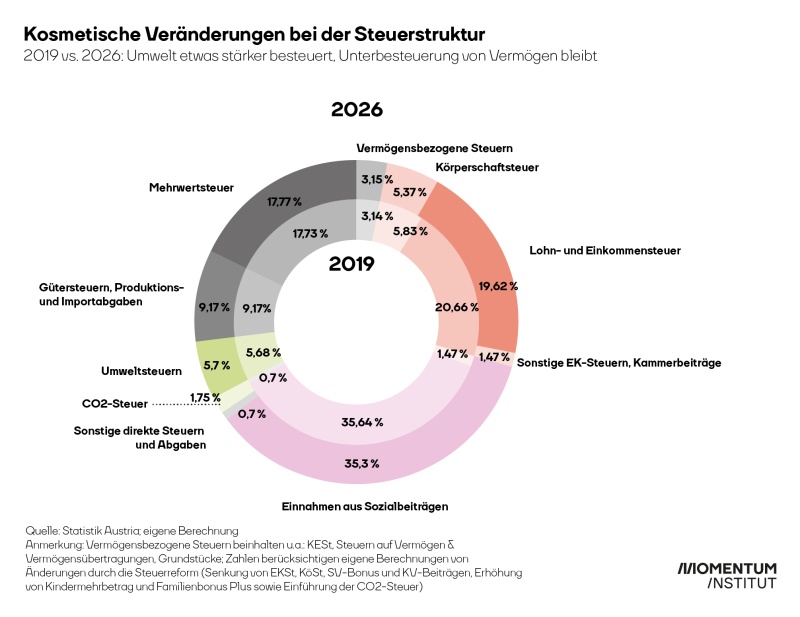

Der Anteil der vermögensbezogenen Steuern an der staatlichen Finanzierung wird auch im Endausbau der Steuerreform 2026 bei nur etwa 3 Prozent bleiben. Eine Erbschafts- oder Vermögenssteuer fehlt weiterhin, die Grundsteuer bleibt im internationalen Vergleich sehr niedrig. Im Jahr 2026 werden Unternehmenssteuern aufgrund der KöSt-Senkung sogar nur noch 5,4 Prozent statt 5,8 Prozent zur Finanzierung beitragen. Von einer grundsätzlichen Umstrukturierung der Verteilung des Steueraufkommens – weg von hohen Steuern auf Arbeit und hin zu höheren vermögensbezogenen Steuern – ist Österreich somit weit entfernt. Durch die KöSt-Senkung fehlt dem Budget ab 2024 rund eine Milliarde Euro jährlich, bis 2030 sogar 7,6 Milliarden. Unternehmen und deren Eigentümer:innen sind damit eine der wenigen Gruppen, die künftig dauerhaft weniger zur Finanzierung des Staates beitragen. Arbeitnehmer:innen und Selbstständige werden aufgrund der Kalten Progression nur zeitweise für einige Jahre entlastet, insbesondere 2022 und 2023.

Im Kern ist also die ökosoziale Steuerreform ein Steuergeschenk an Großkonzerne und Vermögende. Einzig das Klima steigt ebenfalls als kleiner Gewinner aus: Das Steuersystem wird aufgrund des niedrigen CO2-Preises in geringem Ausmaß ökologischer. Die CO2-Steuer wird nächstes Jahr für 0,45 Prozent, im Endausbau 2026 für 1,8 Prozent der gesamtstaatlichen Einnahmen verantwortlich sein. Auch angesichts des historischen Ausmaßes der Corona-Krise ist es höchste Zeit, die Steuerstruktur gründlich zu überdenken und gerechter zu gestalten.

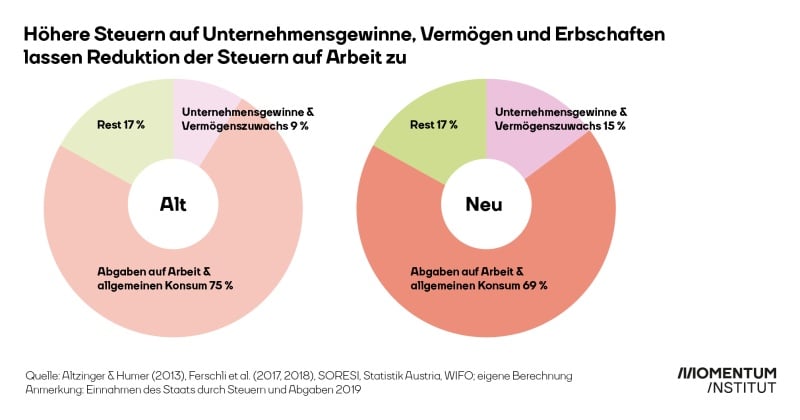

Die Korrektur der Schieflage des österreichischen Steuersystems könnte vor allem mit Instrumenten wie Vermögens- und Erbschaftssteuern, einer Erhöhung des KöSt-Satzes, höheren Spitzensteuersätzen bei der Einkommensteuer und mit der Bekämpfung von Profit-Shifting erreicht werden. Würde man diese Maßnahmen umsetzen, würde sich der Beitrag von Vermögen bzw. Kapital (wie in der Grafik abgebildet) von 9 Prozent auf 15 Prozent erhöhen – das ist ein Anstieg um rund zwei Drittel des bisherigen Anteils. Der Anteil der Faktoren Arbeit und Konsum würde hingegen mit knapp unter 70 Prozent nur noch das 4,5-Fache betragen, statt aktuell mehr als das Achtfache.

Eine angemessene Besteuerung von Vermögen und Kapital sowie die Unterbindung von Steuervermeidungspraktiken hätte somit bereits starke Auswirkungen auf die österreichische Steuer- und Abgabenstruktur. Eine gemeinsame und progressive Besteuerung von Einkommen aus Arbeit und Kapital wäre eine weitere wichtige Maßnahme. Zumindest ein erster Schritt in Richtung mehr Steuergerechtigkeit wäre damit vollzogen.

Den Policy Brief Steuerstruktur gibt es zum Download.